Oskar ETF Sparplan. Wie funktioniert die Geldanlage für Kinder? Welche Rendite ist zu erwarten?

Das Problem: Eltern, Großeltern und Familien möchten gern Geld für die Kinder ansparen, finden jedoch kein Kindersparkonto, Tagesgeld oder Festgeld mit attraktiven Zinsen. Maximal sind Stand 07/2024 4,00 % p.a. auf einem Tagesgeld-Sparkonto bei der Renault Bank zu erzielen. Bei einer aktuellen Inflation von ca. 3 % im Vergleich zum Vorjahresmonat ist das nicht schlecht, bedeutet jedoch nur 1 % Realzins.

Mögliche Alternative: Oskar ist nicht nur ein beliebter Name, sondern auch die Marke eines ETF-Sparmodells für die ganze Familie. Mit monatlichem Sparplan ab 25 Euro oder Einmalzahlungen können Familien beim Sparen für Kinder deutlich höhere Renditen erzielen. Wir haben das Angebot nicht nur getestet, sondern ein Oskar Depot für unseren Sohn eröffnet, erläutern Grundlagen und zeigen, ob das Fondssparen sinnvoll und flexibel ist.

Zusammenfassung Oskar – ETF Sparplan für Familien und Kinder:

- Oskar ist ein langfristig angelegtes Sparkonzept mit börsennotierten ETFs und ETCs. Neben ETF-Einmalanlagen ist ein monatlicher ETF-Sparplan ab 25 Euro möglich.

- Der zweite Erziehungsberechtigte oder Verwandte z.B. die Großeltern können mündelsicher mitsparen und Einsicht in das Depot erhalten.

- Die Renditen sind deutlich höher als bei Sparkonto für Kinder.

- Das Risiko lässt sich über unterschiedliche Anlagestrategien skalieren. Ein Robo-Advisor wählt digital die 10 besten ETF’s je nach Anlagestrategie. Keine Vorkenntnisse erforderlich.

- Die Kosten für die digitale Vermögensverwaltung mit Rebalancing und Depotverwaltung betragen 0,8 – 1,0 % p.a. der Anlagesumme. Hinzu kommen ETF-Kosten von ca. 0,14 % im Jahr.

- Unsere Sparplan aus 2020 hat aktuell 07/2024 eine Rendite von über 20 % !!!

Tipp und OSKAR Alternative:

Deutlich niedrige Gebühren als Oskar bietet der Quirion ETF-Sparplan für Kinder. Lesen Sie zu Vor- und Nachteilen.

quirion Testbericht lesen

- Grundlagen / Begriffe ETF / ETC / Robo-Advisor / Rebalancing

- Was ist Oskar? Hintergrund zu Firmen und Konzept.

- Risikoanalyse – wie sicher ist das Geld bei dieser Sparanlage?

- Eröffnung Oskar Depot für ein Kind – Schritt für Schritt

- Sparplan oder Einmalanlage? Festlegen der Anlageziele. Oskar ETF-Modelle 50-90.

- Gebühren und Kosten / Prognose zur Wertentwicklung / Zukunftsrechner

- FAQ: Fragen zu Einzahlungen / Auszahlungen / Kündigung / Fremdzugriff / Mitsparen von Oma und Opa

- Aktuelle Rendite und Gewichtung im Dashboard

- Vorteile und Nachteile von Oskar / unser Fazit

Grundlagen: ETF Sparplan – was sind ETFs, ETCs? Wie verteilen sich Chancen und Risiko?

Es handelt sich bei ETFs um an der Börse gehandelte Indexfonds (Exchange Traded Funds). Bestandteile von ETFs können Aktien aber auch Anleihen, Immobilien und Geldmarktwerte sein. Von einem ETC (Exchange Traded Commodities) spricht man im Fall der Investition in Rohstoffe, Edelmetalle z.B. Gold-ETC, Industriemetalle, Öl, Erdgas oder Agrarrohstoffe.

Wie hoch ist das Risiko? ETFs eignen sich zur Geldanlage für ein Kind, weil sich durch das Abbilden mehrerer Einzelwerte z.B. eines Börsenindizes (bei einem DAX-ETF sind alle DAX-Werte je nach Gewichtung integriert) eine natürliche Risikostreuung ergibt. Auch lässt sich in verschiedene Märkte und Regionen investieren. Mit Kursschwankungen ist jedoch zu rechnen.

Vorteil: Mit einer Einzelaktie im Juniordepot wäre das Kursrisiko deutlich höher. Zudem sind ETFs sehr günstig, da sie im Gegensatz zu vielen Fonds nicht aktiv gemanagt werden und die Fondsgesellschaften demzufolge auch wenig Kosten haben. Die Chancen, eine gute Rendite zu erzielen sind deutlich höher als bei klassischen Spareinlagen wie Sparkonto, Tagesgeld oder Festgeld. Sie profitieren von Kurssteigerungen am Aktienmarkt. Wie Sie mit Oskar das Verhältnis von Rendite und Risiko selbst skalieren können, erfahren Sie im weiteren Test.

Diesen Abschnitt brauchen Sie nur lesen, wenn Sie tiefer in die Materie einsteigen wollen.

Thesaurierende und ausschüttende ETFs.

Basiswissen: Bei einer ETF-Anlage teilen sich die Erträge in Wertzuwachs oder Verlust abhängig von der Kursentwicklung des ETF und Dividendenzahlungen auf. Die Unterscheidung in thesaurierend bzw. ausschüttend betrifft den Umgang mit diesen Dividendenzahlungen.

Thesaurierend: Für den langfristigen Vermögensaufbau sind thesaurierende ETFs die erste Wahl. Die Erträge aus Dividendenzahlungen werden automatisch wieder reinvestiert. Konkret werden neue Anteile entsprechend der Indexzusammensetzung erworben, die wieder eine Wertsteigerung und neue Dividendenzahlungen zu Folge haben. Man spricht vom Zinseszinseffekt.

Ausschüttend: Der Anleger erhält den Dividendenbetrag auf seinem Verrechnungskonto gutgeschrieben. Sinnvoll z.B. im Alter als Zubrot zur Rente.

Steuerliche Behandlung:

Wie vom Gesetzgeber im Rahmen der Investmentsteuerreform 2018 gefordert, wird für thesaurierende ETF’s am Jahresanfang eine Vorabpauschale eingezogen, die zur Folge hat, dass unter dem Jahr anfallende Dividendenerträge nicht zu versteuern sind. Diese Pauschale richtet sich nach dem Fondswert am Jahresanfang und fällt nur an, wenn der entsprechende Fonds einen Wertzuwachs aufweist. Warum die Vorabpauschale? Die Dividendenerträge aus Fondsanlagen sollen jährlich und nicht erst bei Veräußerung der Anteile versteuert werden. Der Anleger erhält den um die Steuer reduzierten Dividendenbetrag gutgeschrieben.

Ausschüttende ETF’s führen umgehend zu einer Besteuerung auf Anlegerebene. Konkret führt die Depotbank Abgeltungssteuer auf den Betrag der ausgeschütteten Dividende ab. Für beide Varianten gilt: Bei Veräußerung der ETF’s ist der Gewinn (sofern vorhanden), der auf der Kursdifferenz zwischen Kauf und Verkauf basiert, zu versteuern. Die anfallenden Kapitalerträge bis zur Höhe von 1.000 Euro (Eheleute 2.000 Euro) im Jahr lassen sich über einen separaten Freistellungsauftrag von der Abgeltungssteuer freistellen.

Welche Fonds nimmt OSKAR ins Portfolio?

Laut Aussage vorwiegend thesaurierende ETFs, was im Sinne einer langfristigen Strategie durch den Zinseszinseffekt sinnvoll erscheint.

Grundlagen: Robo-Advisor / Rebalancing

Ein Robo-Advisor ist ein digitaler Anlagehelfer, ein Computerprogramm, dessen Algorithmus auf Marktentwicklungen an der Börse reagiert und das ETF-Portfolio gemäß ihren Wünschen und der gewählten Risikoklasse zusammenstellt und automatisch anpasst. Der Robo-Advisor kauft und verkauft im Falle von Oskar automatisch ETFs und ETCs aus ihrem bestand, sodass die Rendite stimmt. Das automatische Reagieren auf Marktveränderungen nennt man Rebalancing.

Was ist Oskar? Hintergrund zu Firmen und Konzept.

Oskar ist eine Marke der Oskar.de GmbH. Diese Fintech Firma, an der das Portal finanzen(punkt).net beteiligt ist, zeichnet für Konzept, Inhalte, Website und Apps verantwortlich und ist der Ansprechpartner für die Oskar Kunden. Ab einer Sparrate von 25 Euro verspricht die Firma die transparente und günstige Vermögensverwaltung für die ganze Familie. Die Verwaltung der Geldanlage, das aktive Risikomanagements bzw. die Diversifizierung des ETF-Portfolios übernimmt die Scalable Capital Vermögensverwaltung GmbH als Robo-Advisor. Als dritter Partner fungiert die Baader Bank AG als Depotbank für Oskar.

Oskar (Serviceanbieter)

Oskar.de GmbH, Gartenstr. 67, 76135 Karlsruhe

Robo-Advisor (Vermögensverwaltung)

Scalable Capital Vermögensverwaltung GmbH, Prinzregentenstr. 48, 80538 München

Depotbank (Depot und Verrechnungskonto)

Baader Bank Aktiengesellschaft, Weihenstephaner Str. 4, 85716 Unterschleißheim

Welche Zielgruppe spricht der Oskar Sparplan an?

- Eltern, die für Kinder sparen und keine Vorkenntnisse im Bereich Börse und Fonds haben.

- Großeltern, Verwandte und Freunde, die sich am Sparplan beteiligen wollen.

- Es lassen sich unter einem Account beliebig viele Depots anlegen.

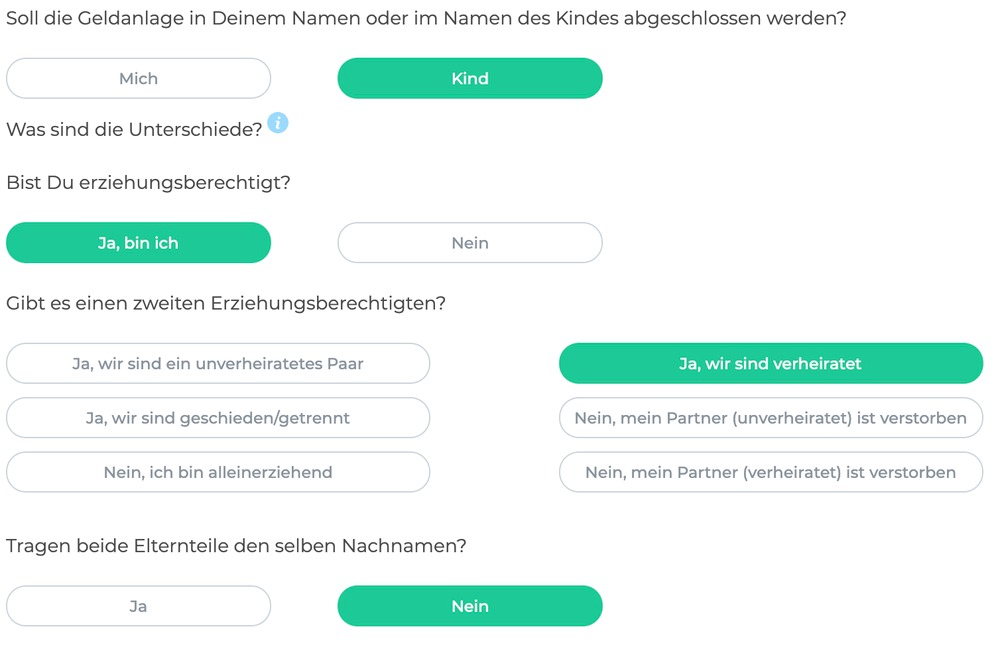

Das Konzept spricht vor allem Familien an, die sich mit Börse, Aktien, ETF und Anleihen nicht auskennen und wenig Zeit haben, sich damit zu beschäftigen. In der Praxis ist es bei Oskar jedoch egal, ob Anleger für sich selbst oder für ein Kind sparen. Sehr gut umgesetzt sind die rechtlichen Vorgaben, die beim Sparen für Kinder zu beachten sind. Hier nur kurz erläutert: Um mündelsicher zu sparen, muss das Konto bzw. Depot bei Oskar auf den Namen des Kindes eröffnet werden. Dazu müssen sich alle gesetzlichen Vertreter per Post- oder Videoident legitimieren. Unterlagen wie Geburtsurkunde, Sorgerechtsbescheid bei Alleinerziehenden und Heiratsurkunde bei verheirateten Paaren mit unterschiedlichem Namen sind als Kopie hochzuladen. Details zu den gesetzlichen Vorgaben erfahren Sie in unserem Artikel zum Sparen für Minderjährige.

Gründe für die Vorgaben: Das Vermögen soll rechtlich dem Kind zugehörig sein. Die Sorgerechtsbeauftragten sollen diese Entscheidung gemeinsam und einvernehmlich treffen. Die Antragsstrecke bei Oskar wird diesen Vorgaben in allen Details gerecht, ist logisch aufgebaut und gut verständlich.

Risikoanalyse – wie sicher ist das Geld beim Oskar Sparplan?

Gerade beim Vermögen für Kinder ist diese Frage sehr wichtig. Die Eltern haben die Verantwortung, sind die Vermögensverwalter, und oft haben zudem Oma und Opa einen Großteil vom Angesparten beigesteuert. Daher ganz klar der Risikohinweis. „Beim über Oskar angesparten Vermögen handelt es sich um eine Kapitalanlage. Eine gesetzliche Einlagensicherung wie bei Sparbuch, Tagesgeld- oder Festgeld gibt es für Fondsanlagen nicht. Trotz aller Risikominimierung durch Wahl von Anlageklassen, Diversifizierung, Rebalancing kann es zu Verlusten kommen!“

Abgesichert ist nur das von Oskar noch nicht angelegte Geld auf dem Verrechnungskonto bei der Baader Bank. Diese Guthaben sind über die Entschädigungseinrichtung deutscher Banken pro Kunde bis zur max. Einlage von 100.000 Euro geschützt. Darüber hinaus ist die Baader Bank Mitglied im Bundesverband deutscher Banken und kann so Sicherheiten auch für höhere Kundeneinlagen geben. Die aktuelle max. Sicherungsgrenze pro Kunde beträgt 10,99 Mio. Euro (2023).

Was wenn die Oskar GmbH oder ein Fondsanbieter Insolvenz geht?

Die ETF-Anlagen der Kunden von Oskar oder einem Fondsanbieter zählen nicht zur Insolvenzmasse und sind nicht betroffen.

Eröffnung Oskar Sparplan bzw. Depot für ein Kind – Schritt für Schritt

- Mit Registrierung erfolgt die Anlage des Accounts. Dazu sind Email Adresse und Passwort anzugeben. Die Email Adresse ist per Bestätigungslink zu verifizieren. Damit ist der Account aktiviert.

- Sie entscheiden, ob Sie für sich persönlich oder mündelsicher als Eltern für ein Kind oder als Großeltern für den Enkel sparen möchten. Unser Hinweis: Sparen Sie nie auf dem eigenen Konto für Kinder. Das Geld ist so nicht mündelsicher. Man denke an die Gefahr der Vermischung mit dem Geld der Eltern und an Probleme, die z.B. durch eine Trennung entstehen können. Für Geldgeschenke schreibt der Gesetzgeber separate Kinderkonten oder Depots vor. Das Geld gehört dem Kind und darf nicht zweckentfremdet werden.

- Der Gesetzgebung geschuldet wird es jetzt etwas kompliziert. Oskar fragt die Familiensituation ab. Je nach dem, ob gemeinsames Sorgerecht, allein erziehend, verheiratet mit gleichen oder unterschiedlichen Familiennamen, erfolgt die Anforderung von Unterlagen wie Kopie der Geburtsurkunde, Sorgerechtsnachweis oder Heiratsurkunde.

- Im nächsten Schritt sind die persönlichen Daten des Kindes einzugeben. Achtung, sie benötigen die TIN, die Steueridentifikationsnummer des Kindes. Die TIN steht auf Schreiben des Finanzamtes. Wenn nicht vorhanden, lässt sich diese per Formular beim FA anfragen.

- Direkt bei der Beantragung lässt sich für das Kind ein separater Freistellungsvertrag erteilen.

- Bei gemeinsamen Sorgerecht sind persönliche Daten zu beiden Elternteilen erforderlich. Wie bei Vermögensverwaltungen und Fondsanlagen üblich, sind Höhe des persönlichen Vermögens und der Höhe der monatlichen Ein- und Ausgaben über ein Formularfeld mit Schiebereglern anzugeben. Desweiteren werden Sie nach persönlichen Anlageerfahrungen gefragt. Zum Beispiel mit einer Abfrage. „Haben Sie Erfahrungen bei der Anlage von Tagesgeld?“

Sparplan oder Einmalanlage? Festlegen der Anlageziele.

Im Rahmen des Antrages lässt sich festlegen, ob die Sparanlage als Einmalanlage oder in Form einer monatlichen Sparrate erfolgen soll. Bei einer Einmalanlage ab 10.000 Euro verringert sich die jährliche Gebühr für das Vermögensmanagement in Höhe von 1,00 % um 0,20 %. Es fallen also 0,8 % Gebühren an. Monatliche Sparraten sind ab dem Betrag von 25 Euro möglich.

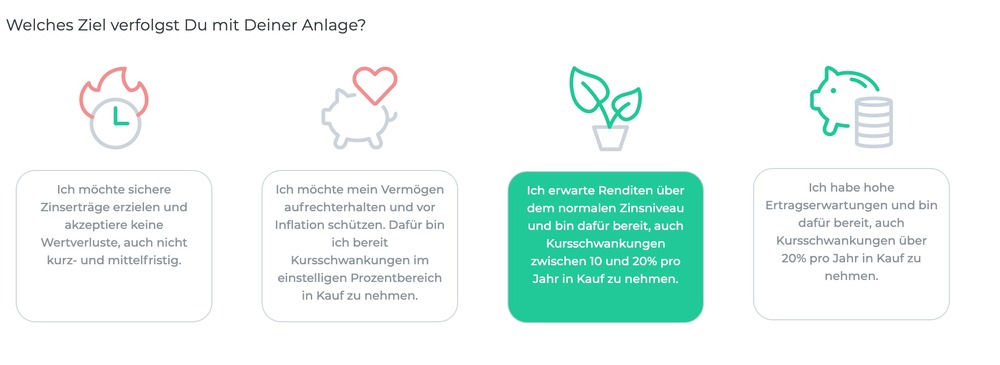

Anlageziele / Risiko:

Oskar macht es den Eltern leicht. Sie brauchen sich nicht explizit zu Chancen und Risiken einzelner ETFs informieren. Sie geben an, in welchem Maße Sie bereit sind, für hohe Erträge ein gewisses Risiko in Kauf zu nehmen. Welche Konsequenzen hat diese Frage? Damit definiert der Anleger die ETFs und ETCs, die für das Portfolio in Frage kommen. Bei der Festlegung, nur geringe Verluste zu akzeptieren, stellt der Robo-Advisor das Portfolio vorwiegend aus Anleihen und wenigen ETFs, die größeren Kursschwankungen unterliegen, zusammen (Oskar 50). Hier müssen die Eltern sich ihre eigenen Gedanken machen. Die Entwicklung des Aktienmarktes in den letzten 10 Jahren sollte jedoch dazu ermutigen, für mehr Zinsen als auf Sparbuch & Co. etwas Risiko in Kauf zu nehmen. Wir haben uns entschieden, maximal 20 % Verlust pro Jahr zu akzeptieren. Die Auswahl mündet im Rahmen des Antrages in ein Portfolio namens „Oskar 80“.

Oskar 50 bis Oskar 90 – Portfolio je nach gewünschter Risikoklasse.

Je nach Wahl des Risikos erfolgt die Zusammenstellung des Portfolios. Die Modelle nennen sich:

- Oskar 50 (konservativ)

- Oskar 60 (moderat konservativ)

- Oskar 70 (ausgewogen)

- Oskar 80 (moderat offensiv)

- Oskar 90 (offensiv)

Die Zahl beziffert immer den Anteil an Aktien bzw. ETFs. Für den Differenzbetrag erfolgt die Anlage in inflationsgeschützen Anleihen hoher Bonität bzw. in Gold ETCs.

Aus folgenden Fonds stellt Oskar bzw. der Robo-Advisor aktuell 07/2024 die Portfolios zusammen.

| Shares MSCI USA ESG Screened UCITS ETF USD (nachhaltige Kriterien) |

| iShares MSCI Japan ESG Screened UCITS ETF USD (nachhaltige Kriterien) |

| LiShares MSCI Europe ESG Screened UCITS ETF EUR (nachhaltige Kriterien) |

| L&G Asia Pacific ex Japan Equity UCITS ETF |

| iShares MSCI EM IMI ESG Screened UCITS ETF USD (nachhaltige Kriterien) |

| iShares MSCI World Small Cap UCITS ETF |

| iShares Global Aggregate Bond UCITS ETF EUR Hedged (nachhaltige Kriterien) | Vanguard USD EM Government Bond UCITS ETF |

| EUWAX Gold II |

| Lyxor EuroMTS Inflation Linked Investment Grade (DR) UCITS ET |

Gebühren und Kosten / Prognose zur Wertentwicklung.

Gebühren:

Die Dienstleistungskosten für die Vermögensanlage und die Transaktionskosten für den ETF-Handel betragen jährlich 1,14 % p.a. vom Anlagebetrag. Ab 10.000 Euro Anlage reduziert sich der Satz auf 0,94 % im Jahr. Diese Kosten verteilen sich wie folgt:

| Gebühren / Kosten bis 10.000 € Depotwert | |

|---|---|

| Scalable Capital Vermögensverwaltung | 0,425 % |

| Servicevergütung Oskar.de GmbH | 0,425 % |

| Wertpapierhandel Baader Bank | 0,15 % |

| ETF-Transaktionskosten | 0,14 % |

| Gesamt: 1,14 % | |

| Gebühren / Kosten ab 10.000 € Depotwert | |

|---|---|

| Scalable Capital Vermögensverwaltung | 0,325 % |

| Servicevergütung Oskar.de GmbH | 0,325 % |

| Wertpapierhandel Baader Bank | 0,15 % |

| ETF-Transaktionskosten | 0,14 % |

| Gesamt: 0,94 % | |

Die Kosten werden am Ende jedes Quartals berechnet und sind genau aufgeschlüsselt im Account unter Transaktionen zu finden.

Wertentwicklung / Rendite:

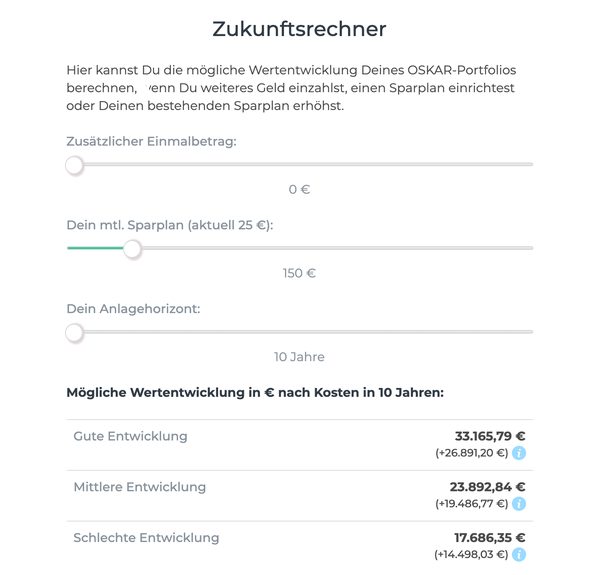

Im Anschluss erhalten wir eine Übersicht, in der für unseren Anlagehorizont (10 Jahre mit Sparplan in Höhe von 25 Euro im Monat) die möglichen zu erzielenden Renditen aufgezeigt werden. Im besten Fall sind das ca. 13 % Rendite pro Jahr, im mittleren Erwartungsfall ca. 5,8 % p.a. und in der schlechtesten Annahme -1,56 % Verlust. Die Prognosen sind individuell und abhängig von Einzahlungsbeträgen und gewählter Risikoklasse.

Wie hoch ist die Rendite in der Praxis?

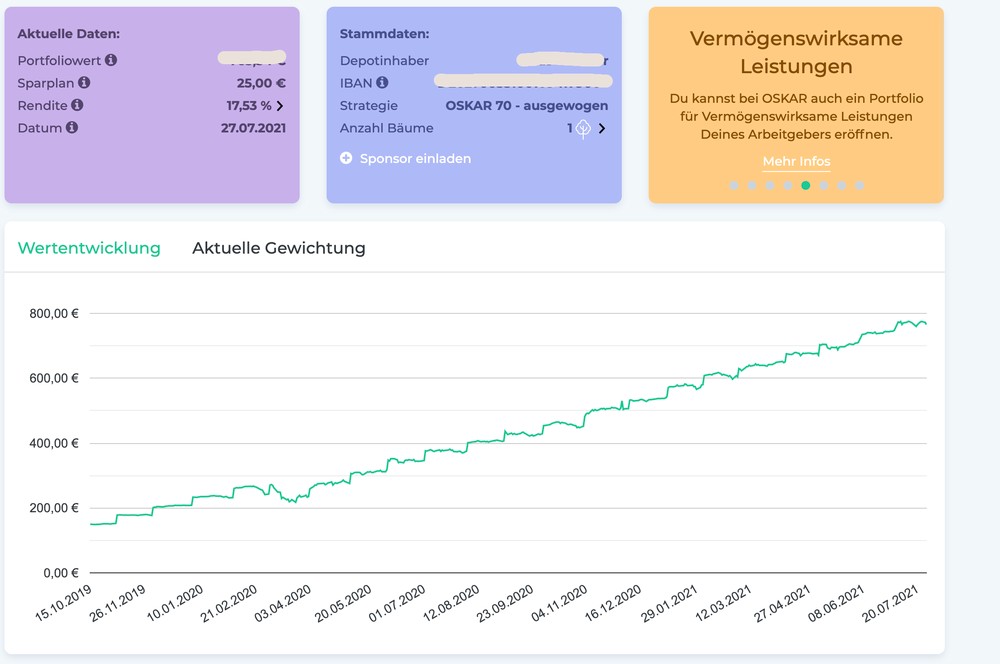

Unser 12 Monate alter Sparplan weist 07/2024 eine Rendite von 17,53 % p.a. aus. Da die Märkte im Rahmen der Corona Krise teils deutlich verloren hatten, eine sehr erfreuliche Performance.

Zukunftsrechner – was ist das?

Erst im Mai 2020 hat Oskar mit dem Zukunftsrechner ein neues Feature in die App integriert. Mit einer Simulation lässt sich die mögliche Wertentwicklung des OSKAR-Portfolios anzeigen. Dabei sind Höhe der Sparplanrate, Anlagedauer und Höhe einer möglichen Einmalzahlung als variable Faktoren einzugeben. Die Endsumme der Portfolios wird für eine „gute“, „mittlere“ oder „schlechte“ Entwicklung der Märkte angezeigt. Dieser Zukunftsrechner stellt eine gute Möglichkeit dar, den Vermögensaufbau zu planen und motiviert beim Sparplan „dranzubleiben“.

Wie geht es weiter?

In unserem Fall, des Abschlusses eines Sparplanes für unseren Sohn, haben wir die Kopie der Geburtsurkunde und die Kopie der Heiratsurkunde (nur bei unterschiedlichem Familiennamen) hochzuladen. Dann haben wir die Postident-Coupons ausgedruckt und uns bei der Poststelle mit dem Personalausweis legitimiert. Das lässt sich jedoch schneller per Videoident erledigen. Einige Tage später erhielten wir die Email von Oskar und die Bestätigung der Verträge (Dienstleistungsvertrag mit Oskar GmbH, Vermögensverwaltungsvertrag mit Scalable Capital und Depotvertrag mit der Baader Bank.

Faq: Fragen zu Einzahlungen / Auszahlungen / Kündigung / Fremdzugriff

Oskar – Transparenz und Onlinebanking:

Über die Internetseite können Sie in ihrem Account auf https://mein.oskar.de/login oder über die für iOS und Android verfügbare App den ETF-Sparplan bzw. das Portfolio verwalten und alle Transaktionen einsehen. Wer mehr Sicherheit bei der Anmeldung wünscht, kann das Konto über eine Zwei-Faktor-Authentifizierung absichern. Ein Login am PC ist dann nur nach Freigabe an einem autorisiertem Gerät z.B. einem Smartphone oder Tablet möglich.

Wie erfolgt die Einzahlung der Sparbeiträge?

Über das erteilte SEPA-Lastschrift zieht Oskar den monatlichen Sparbeitrag vom Girokonto ein. Die Höhe des monatlichen Sparbeitrages lässt sich jederzeit anpassen. Haben Sie z.B. nach Geburtstagen oder zu Anlässen wie Weihnachten oder Konfirmation größere Geldbeträge zur Verfügung, legen Sie im Account fest, wie viel Geld ins Portfolio einfliessen soll. Auch diese Summe zieht Oskar einige Tage später vom Konto ein.

Auszahlung von Guthaben.

Besteht der Wunsch nach einer Auszahlung, ist zu beachten, dass im Falle einer Sparanlage für ein Kind, das Geld auch kindgerecht zu verwenden ist und nicht dem Bestreit des täglichen Unterhaltes dient. Führerschein, Ausbildung oder Renovierung des Kinderzimmers mit dem Spargeld sind z.B. gerechtfertigte Ausgaben in Bezug auf Spargeld der Kinder. Wenn Sie eine Auszahlungsanweisung erteilen, ist darauf zu achten, dass min. 1.000 Euro im Portfolio verbleiben. Nur mit einer Kündigung (ohne Gebühren) können sie alles Geld abziehen.

Update vom 29.10.2019: Bald ist es möglich, das Porfolioguthaben über einen Auszahlungsplan / Entnahmeplan in Raten zu entnehmen. Das hat einige Vorteile. Das Geld, welches im Portfolio bleibt, erwirtschaftet weiter eine Rendite. Die monatlichen Entnahmebeträge lassen sich individuell festlegen. Gerade in der Ausbildungszeit oder beim Studium können die jungen Leute so aus ihrem ETF-Portfolio einen „Zuschuss“ erhalten und geraten nicht in Versuchung, das gesamte Ersparte „unter die Leute zu bringen“.

Zu Funktion und Wirkungsweise eines Auszahlungsplanes lesen Sie bitte unseren separaten Artikel.

Steuerliche Vorteile

Anfallende Zins- und Kapitalerträge bis zur Höhe von 1.000 Euro im Jahr lassen sich über einen separaten Freistellungsauftrag von der Abgeltungssteuer freistellen. Sofern die Kapitaleinkünfte über 1.000 Euro im Jahr liegen, kann die Besteuerung mittels Nichtveranlagungsbescheinigung vermieden werden. Grund dafür ist der für die Einkommensteuer geltenden Grundfreibetrag von 10.908 Euro für 2023. Für Minderjährige sollten Kapitalerträge die einzige steuerlich relevante Einkommensart darstellen.

Was passiert nach dem 18. Geburtstag bei Volljährigkeit?

Für Minderjährige sind nur die gesetzlichen Vertreter verfügungsberechtigt. Mit 18. Geburtstag geht die alleinige Verfügungsberechtigung für das Oskar Depot an das Kind.

Ist eine Kündigung des Sparplanes möglich?

Das Portfolio können Sie jederzeit kündigen. Alle 3 Verträge sind an keine feste Laufzeit gebunden und können täglich gekündigt werden. Stornogebühren fallen nicht an. Unter Profil –> Depot –> Vertragsverwaltung finden Sie den entsprechenden Punkt. Die Auszahlung des bestehenden Guthabens auf ihr Referenzkonto erfolgt nach dem Verkauf der Wertpapiere. Es fallen für den Verkauf keine Gebühren an.

Wie kann ich persönliche Daten wie z.B. eine neue Anschrift im Account ändern?

Dazu ist eine Email mit den gewünschten Änderungen an service@oskar.de zu senden.

Wie kann ich meinem Partner oder dem Kind den Zugriff auf das Portfolio ermöglichen?

Im Account, egal ob aus dem Web oder der App heraus, besteht im Profil die Möglichkeit, eine Einladung per Email an den zweiten Erziehungsberechtigten oder das Kind selbst zu versenden. Damit können diese Personen das ETF-Sparportfolio einsehen und einen eigenen Account eröffnen. Nach der Einladung erhält die Person eine Email mit Wortlaut: „Dein Partner hat während des Kontoeröffungsprozesses Deine Email angegeben, um auch für Dich einen Account bei OSKAR zu erstellen. Aktiviere jetzt Deinen Account. Danach wirst Du eine weitere Email bekommen, mit der Du Dein Passwort setzen kannst.“

Warum ist das sinnvoll? Nicht immer sind die Familiensituationen einfach. Es gibt getrennt lebende Partner und gerade in diesen Fällen ist zum Wohle des Kindes Transparenz bei den Finanzen wichtig. Mit einem Zugriff auf das Oskar ETF-Portfolio des Kindes kann der Partner die Ein- und Auszahlungen, die komplette Transaktionshistorie einsehen. Auch dieser Partner kann wieder einen Sparplan für das Kind anlegen oder Einzahlungen vornehmen. Ganz unabhängig vom ETF-Sparen für das Kind kann er über ein neu angelegtes Portfolio selbst für sich ansparen. Sparziele und Risikoklasse lassen sich für jedes der in unbegrenzter Anzahl möglichen Portfolios neu festlegen.

Zugriffe und Mitsparmöglichkeiten für die ganze Familie

Ob aus dem Account heraus oder direkt per Info können Sie Sponsoren zum mitsparen einladen. Das Verrechnungskonto zu jedem Portfolio hat eine eigene IBAN bei der Baader Bank. So können z.B. Opa und Oma für ihren Enkel Geld auf dieses Konto überweisen. Warum ist das eine sehr gute Möglichkeit für die Großeltern? Wir haben die Probleme im Artikel Sparen für Enkel separat thematisiert. Die Großeltern wollen gern sparen, sind aber oft nicht bereit, den Eltern das Geld zur Anlage zu überlassen. Häufig wird selbst auf einem schlecht verzinsten Sparbuch für die Enkel angelegt und die Absicht erklärt, es diesem bei Volljährigkeit auszuhändigen. Das ist weder besonders rentabel noch mündelsicher.

Können Sie bei Oskar mitsparen, haben Sie aufgrund der Depoteröffnung für das Kind die Gewissheit, dass ihr Geld auch wirklich dem Enkel zugute kommt und nicht bei den Eltern „untergeht“. Zudem verspricht eine ETF-Anlage weit höhere Renditen.

Support & Kontakt

Bei allen Fragen rund um den Service ist Oskar telefonisch unter +49 89 215 41381 oder per Email service@oskar.de zu erreichen.

Tatsächliche Rendite Oskar Sparplan im Dashboard

Gleich nach der Anmeldung sehen die Kunden die Performance des Oskar Depots als Chart. Neben dem Portfoliowert sind Sparplanrate und die Rendite in % sichtbar. Unter der Grafik sind sehr transparent alle Transaktionen des Robo-Advisors aufgelistet, also welche einzelnen ETF oder Anleihen gekauft oder im Rahmen des Rebalancings verkauft wurden.

Aktuelle Einschätzung 07/2024: Im Rahmen der Corona Krise waren die Aktienmärkte deutlich gefallen und steigen aktuell 2023. Unser ETF-Portfolio hat sich sehr gut gehalten und ist nur mit ca. 17,53 % im Plus. Momentan scheint es in Anbetracht möglicher Euro-Risiken sinnvoll, keine großen Kontoguthaben auf Giro- oder Tagesgeldkonten anzulegen.

Über den Menüpunkt „Gewichtung“ sehen Sie genau die aktuelle Verteilung des Portfolios in den Sparten Aktien, Anleihen, Inflationsgeschützt und Tagesgeld. Klicken Sie auf einen einzelnen Punkt, öffnet sich eine neue Ebene mit Detailinformationen. Bei den Anleihen sehen Sie z.B. wieviel Prozent der Anleihen im Portfolio sich auf „Anleihen Global“ bzw. „Anleihen Schwellenländer“ verteilen.

Vorteile / Nachteile Oskar Sparplan:

- ETF Sparplan für Kinder ab 25 Euro im Monat, keine Mindestlaufzeiten, Einmalanlagen ab 1.000 Euro, das Ersparte ist jederzeit verfügbar

- Beantragung und Abläufe der ETF-Anlage sind perfekt an die gesetzlichen Erfordernisse, die beim Sparen für Kinder zu beachten sind, angepasst.

- Das Chance – Risiko – Verhältnis lässt sich über 5 Risikoklassen 7 Anlagestrategien (Oskar 50 bis Oskar 90) skalieren und jederzeit ändern.

- moderate Gebühren für Robo-Advisor mit Rebalancing in Höhe von 0,8 – 1,00 % pro Jahr + 0,14 % ETF-Kosten

- deutlich höhere Renditen als beim klassischen Sparen auf Sparkonto oder Festgeldkonto, steuerliche Vorteile

- beliebig viele Depots unter einem Account möglich, eigener Freistellungsauftrag fürs Kind, tägliche Kündigung möglich, keine Stornogebühren

- Mitsparmöglichkeit für Familienmitglieder wie Großeltern, Einsichtnahme in Sparvertrag durch Befugte wie Ehepartner oder Oma und Opa

- Kapitalanlagen sind mit einem Kursrisiko verbunden

- Bei Entnahmen ist dafür zu sorgen, dass min. 1.000 Euro im Depot verbleiben. Bei geringerem Portfoliowert ist OSKAR zu kündigen

Einen großer Pluspunkt stellen die nicht notwendigen Kenntnisse im Bereich Börse und ETF dar. Welche Familie hat schon Zeit und Lust, die Kurse von Aktien und Fonds zu überwachen und entsprechend zu reagieren.

Unser Spartipp:

Deutlich niedrige Gebühren als Oskar bietet der Quirion ETF-Sparplan für Kinder. Lesen Sie zu Vor- und Nachteilen.

quirion Testbericht lesen

Nachhaltigkeit – Projekt Baumsparen – Oskar pflanzt kostenlos Bäume für jeden Kunden.

Oskar zählt zu den Projekten, denen Umwelt und Zukunft am Herzen liegen. Schließt ein Kunde einen ETF-Sparplan ab, pflanzt Oskar in Kooperation mit plant-for-the-planet einen Baum. Für jede 1.000 Euro Einmalanlage wird erneut ein Baum gepflanzt. Lädt der Sparplaninhaber einen Freund ein, der sich ebenfalls bei OSKAR registriert, werden 10 Bäume gepflanzt und das kostenlos. Wurden im Rahmen deines Bausparprojektes mehr als 10 Bäume gepflanzt, kannst du ein Pflanz-Zertifikat anfordern.

In der Oskar-App sieht der Kunde ganz genau, wie viele Bäume aufgrund seines Sparportfolios gepflanzt wurden und kann dazu die Informationen zum gebundenen CO2 und der Aufforstungsfläche einsehen.

Unsere Redaktion von sparkonto.org hat zum Thema Geldanlage für Kinder folgende Artikel veröffentlicht.