Auszahlungsplan, Auszahlplan, Entnahmeplan – Vergleich und Rechner. Lohnt sich die Anlage?

Die Unterschiede zwischen Sparkonto und Tagesgeldkonto sind bekannt und auf unseren Seiten nachzulesen. Das klassische Festgeldsparen mit Verfügbarkeit der Sparsumme erst nach Ende der Festgeldlaufzeit ist ebenfalls jedem Anleger und Sparer bekannt. Mit Auszahlungsplan = Entnahmeplan und Zinswachstumssparen gibt es jedoch flexible Modelle. Ob sich die Investition in einen Auszahlplan (Entnahmeplan) in Zeiten niedriger Sparzinsen lohnt und wie das funktioniert, erfahren Sie im Folgenden.

- fester Zinssatz über die gesamte Laufzeit 4-15 J.

- abfallendes Kapital (Kapitalverzehr) durch periodische Auszahlung

- jährliche Zinsgutschriften mit Kapitalisierung der Zinsen

- als Zusatzeinkommen zur Rente oder Pension, Vorsorge fürs Alter

- zur Absicherung einer Baufinanzierung oder eines Kredites

- Vorteil der Vererbbarkeit der Geldanlage im Todesfall

- keine Kündigungen möglich, Mindestanlagebeträge beachten

- niedriges Zinsniveau in Zeiten magerer Sparzinsen – bessere Renditen versprechen fondsgebundene Auszahlpläne

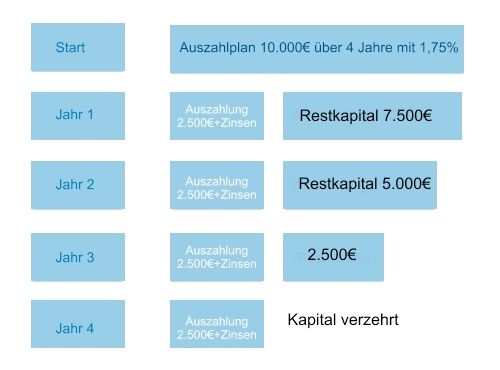

Die monatlichen, vierteljährlichen oder jährlichen Auszahlungen inklusive dem Zinsertrag reduzieren die Wiederanlagesumme periodisch bis der Kapitalstock aufgebraucht ist. Alternativ ist auch die Variante ohne Kapitalverzehr möglich.

Wie funktioniert ein Auszahlplan?

Klassisch ist der Auszahlplan oder Auszahlungsplan eine Variante der Festgeldanlage. Das Sparmodell eignet sich sehr gut, um vorhandenes frei zur Verfügung stehendes Kapital fest anzulegen und periodisch Teilbeträge zur Verwendung abzuziehen. Das Geld stammt oft aus einer Lebensversicherung und soll die Rente monatlich aufbessern. Mit einem Auszahlplan über 10 Jahre könnten Sie z.B. kontinuierlich die monatlichen Rentenbezüge oder den Zufluss aus einer privaten Rentenversicherung aufstocken. Ein Auszahlungsplan über 5 Jahre könnte Kindern oder Enkeln mit festen Rücküberweisungen helfen, das Studium zu finanzieren. Die Verwendung der verzinsten Zahlungen ist Ihnen frei überlassen. Das Geld wird in festgelegten Intervallen, meist monatlich auf ein Girokonto oder Tagesgeldkonto ihrer Wahl überwiesen. Der Zinssatz ist bei einem Plan etwas niedriger als bei einer Geldanlage ohne periodische Auszahlungen.

Klassisch ist der Auszahlplan oder Auszahlungsplan eine Variante der Festgeldanlage. Das Sparmodell eignet sich sehr gut, um vorhandenes frei zur Verfügung stehendes Kapital fest anzulegen und periodisch Teilbeträge zur Verwendung abzuziehen. Das Geld stammt oft aus einer Lebensversicherung und soll die Rente monatlich aufbessern. Mit einem Auszahlplan über 10 Jahre könnten Sie z.B. kontinuierlich die monatlichen Rentenbezüge oder den Zufluss aus einer privaten Rentenversicherung aufstocken. Ein Auszahlungsplan über 5 Jahre könnte Kindern oder Enkeln mit festen Rücküberweisungen helfen, das Studium zu finanzieren. Die Verwendung der verzinsten Zahlungen ist Ihnen frei überlassen. Das Geld wird in festgelegten Intervallen, meist monatlich auf ein Girokonto oder Tagesgeldkonto ihrer Wahl überwiesen. Der Zinssatz ist bei einem Plan etwas niedriger als bei einer Geldanlage ohne periodische Auszahlungen.

Wie sicher ist mein Geld in einem Auszahlungsplan?

Die Einlagensicherung ist abhängig vom Anbieter. In der verlinkten Übersicht sehen Sie die genauen Sicherungsgrenzen. Viele der in unserem Auszahlplan Vergleich gelisteten Banken gehören dem Bundesverband deutscher Banken an und sichern ihr Geld nicht nur bis 100.000 Euro nach EU-Gesetzgebung, sondern in Höhe von mehreren Mio. Euro pro Kunde ab.

Anlegerschutz bei Fondsbasierenden Entnahmeplänen.

Entscheiden Sie sich für diese Variante, entfällt der gesetzliche Einlagensicherung. Ihr Kapital unterliegt den Regeln der Börse. Kursschwankungen und Totalverlust sind möglich. Wählen Sie, wenn es um einen Rentenauszahlplan geht, nur Fonds mit niedriger Risikoklasse. Es bieten sich z.B. ETF-Auszahlpläne an, bei denen das Risiko gestreut ist.

Sind die Zinszahlungen steuerpflichtig?

Ja, alle Kapitalerträge unterliegen in Deutschland den Regelungen zur Abgeltungssteuer. Liegt der Bank kein Freistellungsauftrag oder eine NV-Bescheinigung vor, führt diese 25% + Soli an das Finanzamt ab. Da seit 2015 die Religionszugehörigkeit direkt abgefragt wird, erfolgt auch der Kirchensteuerabzug automatisch, sofern Sie einer Glaubensgemeinschaft angehören.

Aktueller Vergleich Auszahlpläne / Entnahmepläne Stand: 27.07.2024

Hinweis: Die Berechnung im Vergleich erfolgt mit vollständigem Kapitalverzehr, es bleibt nach Ende Laufzeit kein Restkapital bestehen.

Der Vergleich enthält nur Bankauszahlpläne keine fondsgebunden Entnahmepläne.

| 3,10 % p.a. | 540,39 € monatliche Auszahlung über 5 Jahre |

| |||||||||||||||||||||||||||||||

| GEFA Auszahlplan |

| Antrag | |||||||||||||||||||||||||||||||

| 3,05 % p.a. | 539,73 € monatliche Auszahlung über 5 Jahre |

| |||||||||||||||||||||||||||||||

| MMV Auszahlungsplan |

| Antrag | |||||||||||||||||||||||||||||||

| 2,50 % p.a. | 532,42 € monatliche Auszahlung über 5 Jahre |

| |||||||||||||||||||||||||||||||

| GLS Bank Sofortrente |

| Antrag | |||||||||||||||||||||||||||||||

| 2,25 % p.a. | 529,12 € monatliche Auszahlung über 5 Jahre |

| |||||||||||||||||||||||||||||||

| IKB Auszahlplan |

| Antrag | |||||||||||||||||||||||||||||||

| 1,75 % p.a. | 522,56 € monatliche Auszahlung über 5 Jahre |

| |||||||||||||||||||||||||||||||

| Bausparkasse Mainz AG Entnahmeplan |

| Antrag | |||||||||||||||||||||||||||||||

Infos zum Rechner - Auszahlungsplan

Mithilfe unseres Rechners können Sie ermitteln, in welcher Höhe monatlich fortlaufende Auszahlungen bei den einzelnen Anbietern anfallen. Wir gehen von einem vollständig aufgebrauchten Kapital am Ende der Geldanlage aus. Banken wie die IKB lassen einen Restkapitalbetrag zu bzw. erlauben die Anlage ohne Kapitalverzehr. Die Modalitäten können Sie bei Abschluss festlegen. Die monatlichen Auszahlungen fallen dann geringer aus, dafür kommt es zu einer Schlussauszahlung. Unser Vergleich beinhaltet nur die besten Rentenpläne. Regionale Banken wie Sparda Banken oder Sparkassen bieten ebenfalls Auszahlungspläne an, jedoch zu deutlich schlechteren Konditionen.

Vergleich zum Auszahlplan - unser Fazit.

Die höchsten Zinsen gibt es aktuell beim GEFA Auszahlplan. Ab 10.000 Euro Mindestanlage macht es den Entnahmeplan zu einer guten Geldanlage, gerade weil sich Kunden das hohe Zinsniveau für viele Jahre sichern können. Beim IKB Auszahlungsplan ist die Option der Inhaberschaft für Kinder interessant. Beim GEFA Auszahlplan besteht diese Möglichkeit nicht. Beide Pläne punkten mit den Vorteil der deutschen Einlagensicherung.

Weitere Details zu den Auszahlplänen können Sie auf unseren Infoseiten zu einzelnen Banken nachlesen. Die Höhe der Einlagensicherung richtet sich nach der Zugehörigkeit der Banken zum Einlagensicherungsfond und reicht von 100.000 Euro pro Kunde bis zu mehreren Mio. Euro.

Auch Filialbanken wie Sparkasse und Volksbanken bieten Auszahlpläne, jedoch oft zu wesentlich schlechteren Konditionen, an.

Zinsen beim klassischen Entnahmeplan zu niedrig?

Der Entnahmeplan lässt sich mit einer ETF-Fondsanlage kombinieren. Aktuell sind damit viel höhere Renditechancen verbunden als beim Entnahmeplan mit Festzinsen. Gute Konditionen bietet z.B. die Consorsbank. Mit dem Consorsbank Trader-Konto haben Sie die Möglichkeit, ihre ETF's eigenständig auszusuchen. Ihnen stehen Tausende Fonds und ETFs zur Auswahl. Die Einrichtung eines Entnahmeplans ist möglich. Es werden beide Varianten, der Entnahmeplan mit und ohne Kapitalverzehr, angeboten. Entnahmeintervalle (Monat, Quartal, Halbjahr und Jahr) sind variabel und nach Kundenwunsch einstellbar. Einmal eingerichtet, übernimmt die Bank den regelmäßigen Verkauf der ETF-Anteile und schreibt den Verkaufserlös ihrem Verrechnungskonto gut.

Antrag ETF-Depot »

Das könnte Sie auch interessieren:

Bildquelle: © SZ-Designs - Fotolia.com