Bewertungen und Analysen von Ratingagenturen

Moody’s Corporation – kurz Moody’s, Standard & Poor’s (S&P), Fitch Ratings, DBRS (Dominion Bond Rating Service) und Capital Standards sind die bekannten – meist amerikanischen oder kanadischen Ratingagenturen. Für Investoren, egal ob im Einlagengeschäft oder Aktien- oder Fondsgeschäft, sind diese Ratingagenturen ein wichtiges Instrument, um das Risiko einer Anlage einzuschätzen.

AAA (Triple A) bis D Ratings – was bedeutet das, welche Bank ist sicher?

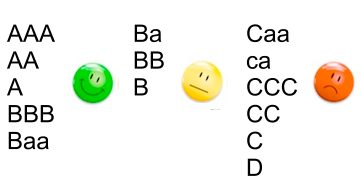

Wir fassen für Sie als Sparer mit Interesse an einer Geldanlage bei einer Auslandsbank über Weltsparen oder Zinspilot kurz zusammen. Jede Agentur vergibt im Rahmen eines detaillierten Reports durch einen Analysten ein Rating in Buchstabenform. Die langfristige Kreditwürdigkeit gibt der Long Term (LT) Wert wieder. Die kurzfristige Kreditwürdigkeit gibt der Short Term (ST) Wert wieder. Ebenfalls von Interesse ist das Datum, an dem bewertet wurde und der Ausblick des Analysten (Positive, Stable, Negative). Ganz vereinfacht kann man sagen, A-Ratings gelten für vertrauenswürdige Banken, bei C und D-Ratings gibt es erhebliche Probleme und B-Ratings sind zu differenzieren.

Interessiert Sie der Schlüssel ganz präzise, gibt Wikipedia einen perfekten Überblick der Ratings mit zugehöriger Risikoeinstufung.

Moodys Ratings – was Sie bedeuten.

| Long Term | Short Term | Bedeutung |

|---|---|---|

| Aaa | P-1 | Zuverlässige und stabile Schuldner höchster Qualität. |

| Aa1 | P-1 | Sichere Anlage, Ausfallrisiko so gut wie vernachlässigbar, längerfristig aber etwas schwerer einzuschätzen |

| Aa2 | P-1 | Sichere Anlage, Ausfallrisiko so gut wie vernachlässigbar, längerfristig aber etwas schwerer einzuschätzen |

| Aa3 | P-1 | Sichere Anlage, Ausfallrisiko so gut wie vernachlässigbar, längerfristig aber etwas schwerer einzuschätzen |

| A1 | P-1 | Wirtschaftliche Gesamtlage ist zu beachten. |

| A2 | P-1 | Sichere Anlage, sofern keine unvorhergesehenen Ereignisse die Gesamtwirtschaft oder die Branche beeinträchtigen. |

| A3 | P-2 | Sichere Anlage, sofern keine unvorhergesehenen Ereignisse die Gesamtwirtschaft oder die Branche beeinträchtigen. |

| Baa1 | P-2 | Schuldner mittlerer Güte, momentan zufriedenstellend. |

| Baa2 | P-3 | Durchschnittlich gute Anlage. Bei Verschlechterung der Gesamtwirtschaft ist aber mit Problemen zu rechnen. |

| Baa3 | P-3 | Durchschnittlich gute Anlage. Bei Verschlechterung der Gesamtwirtschaft ist aber mit Problemen zu rechnen. |

| Ba1 | Not Prime | Spekulative Anlage. Bei Verschlechterung der Lage ist mit Ausfällen zu rechnen. |

| Ba2 | Not Prime | Spekulative Anlage. Bei Verschlechterung der Lage ist mit Ausfällen zu rechnen. |

| Ba3 | Not Prime | Spekulative Anlage. Bei Verschlechterung der Lage ist mit Ausfällen zu rechnen. |

| B1 | Not Prime | Hochspekulative Anlage. Bei Verschlechterung der Lage sind Ausfälle wahrscheinlich. |

| B2 | Not Prime | Hochspekulative Anlage. Bei Verschlechterung der Lage sind Ausfälle wahrscheinlich. |

| B3 | Not Prime | Hochspekulative Anlage. Bei Verschlechterung der Lage sind Ausfälle wahrscheinlich. |

| Caa1 | Not Prime | Nur bei günstiger Entwicklung sind keine Ausfälle zu erwarten |

| Caa2 | Not Prime | Nur bei günstiger Entwicklung sind keine Ausfälle zu erwarten |

| Caa3 | Not Prime | Nur bei günstiger Entwicklung sind keine Ausfälle zu erwarten |

| Ca | Not Prime | Bereits in Zahlungsverzug. |

| C | Not Prime | Zahlungsausfall |

Alle Moddys Ratings können noch um die Ziffern 1-3 ergänzt sein. 1 bedeutet eine leichte Aufwertung , 2 der mittlerer Bereich und 3 eine Abwertung innerhalb der Kategorie.

Standard & Poors Ratings, was Sie bedeuten.

| Long Term | Short Term | Bedeutung |

|---|---|---|

| AAA | A-1 | Zuverlässige und stabile Schuldner höchster Qualität. |

| AA | A-2 | Gute Schuldner, etwas höheres Risiko (vor allem im Langfristbereich). |

| A | A-3 | Wirtschaftliche Gesamtlage ist zu beachten. |

| BBB | B | Schuldner mittlerer Güte, momentan zufriedenstellend. |

| BB | Sehr abhängig von wirtschaftlicher Gesamtlage. | |

| B | Finanzielle Situation ist notorisch wechselhaft. | |

| CCC | Spekulative, niedrige Einnahmen des Schuldners. | |

| CC | Nur bei günstiger Entwicklung sind keine Ausfälle zu erwarten. | |

| C | C | Bereits in Zahlungsverzug. |

| D | D | Zahlungsausfall. |

Alle Standard & Poors Ratings können noch mit einem + oder – ergänzt sein. Plus ist eine leichte Aufwertung innerhalb der Kategorie, ein Minus ein leichte Abwertung.

Fitch Ratings, was Sie bedeuten.

| Long Term | Short Term | Bedeutung |

|---|---|---|

| AAA | F1+ | Zuverlässige und stabile Schuldner höchster Qualität. |

| AA | F1 | Gute Schuldner, etwas höheres Risiko (vor allem im Langfristbereich). |

| A | F1 | Wirtschaftliche Gesamtlage ist zu beachten. |

| BBB | F2 | Schuldner mittlerer Güte, momentan zufriedenstellend. |

| BB | F3 | Sehr abhängig von wirtschaftlicher Gesamtlage. |

| B | B | Finanzielle Situation ist notorisch wechselhaft. |

| CCC | Spekulative, niedrige Einnahmen des Schuldners. | |

| CC | Nur bei günstiger Entwicklung sind keine Ausfälle zu erwarten. | |

| C | C | Bereits in Zahlungsverzug. |

| D | D | Zahlungsausfall. |

Alle Fitch Ratings können noch mit einem + oder – ergänzt sein. Plus ist eine leichte Aufwertung innerhalb der Kategorie, ein Minus ein leichte Abwertung.

Probleme bei der Analyse: Der Rechercheaufwand ist nicht unerheblich. Die Ratings sind nur nach Registrierung sichtbar. Da Tochterbanken wie zum Beispiel die Creditplus Bank die zur Credit Agricole gehört, selten separat bewertet sind, lohnt hier ein Blick auf das Rating des Mutterkonzerns, um das Risiko einer Geldanlage einzuschätzen.

Recherche und gesunder Menschenverstand schützt vor Überraschungen.

Problem: Die Bank, bei der Sie planen, eine Sparanlage zu tätigen, ist von keiner Ratingagentur bewertet.

Nutzen Sie ihre schärfste Waffe, ihren Verstand. Es war noch nie so einfach, an Informationen zur strategischen Ausrichtung, Eigenkapitalausstattung zu Umsatz, Gewinn und Zukunftsprognose zu gelangen. Lesen sie zudem Geschäftsberichte und Erfahrungsberichte von Bankkunden. Übersetzen Sie z.B. mit https://translate.google.de/?hl=de die Originalwebseite der Bank im Ausland. Versuchen Sie diese Informationen im Kontext zur aktuellen Wirtschaftsentwicklung im Anlageland zu sehen. So hat sich zum Beispiel die wirtschaftliche Situation Portugal leicht verbessert. Das Bruttoinlandprodukt steigt ebenfalls – Quelle: de.statista.com.

Sicher ist es schwer, Informationsquellen zu bewerten. Schenken Sie seriösen und ihnen schon bekannten Quellen ihr Vertrauen und seien Sie zu optimistischen Darstellungen und Offerten gegenüber kritisch. Bestehen für Sie Zweifel oder entdecken Sie Widersprüche, lassen Sie die Finger vom gut verzinsten Auslandsfestgeld oder Sie streuen ihre Geldanlage und minimieren so das Ausfallrisiko.

Recherchequellen: Fitch, Moodys, Standard & Poors

Bildquellen: Rudie – fotolia.com